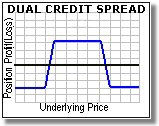

Двойные кредитные спреды

Стратегия разработана, чтобы собрать премию с обеих сторон рынка.

Dual Credit Spreads: Введение

-

Двойные кредитные спреды представляют собой продажу опционов out of the money которые имеют высокую математическую вероятность погашения ничего не стоящими... без неудобного и неограниченного риска, связанного с продажей "голых" опционов. Просто, мы продаем пут-опционы за пределами предполагаемого рыночного диапазона, а затем мы покупаем более дешевые коллы еще дальше для страхования на случай, если рынок сделает большой ход. Если же рынок остается в пределах диапазона между проданными опционами, мы побеждаем.

-

Трейдер не должен предсказывать, где будет рынок .... а только, где он НЕ будет! (Мы думаем, что это часто легче, если, конечно, у Вас нет по настоящему хорошего хрустального шара.)

-

Двойные кредитные спреды могут вводиться каждый месяц, приблизительно за 25-45 дней до погашения. Могут использоваться и более длинные периоды, но мы предпочитаем работать в пределах наиболее быстрого временного распада опциона.

Dual Credit Spreads: Детальное пояснение

Позиция "Двойной кредитный спред" в коллах и путах, на языке опционов также известна, как "Железный Кондор"(Iron Condor). Это "длинный" Кондор, потому что трейдер покупает (лонг) внешние страйки, или "крылья", и продает страйки ближе к рынку. "Железный" - из-за того, что он состоит из вертикальных спредов и путов, и коллов.

Другими словами, позиция Кондор складывается из длинного опционного "стренгла" (купленных колла и пута), и короткого стренгла ближе к рынку, с тем же самым месяцем погашения.

Контроль риска в двойном кредитном спреде.

Если используется стратегия "Двойной кредитный спред", с продажей и коллов, и путов, и размер обоих спредов равен, то

максимальный риск определен суммой стоимости каждого спреда (коллов и путов), минус кредит, полученный за оба, плюс комиссии и платы. В конце концов, по истечении опционов, только одна "сторона" сделки, или колл-спред или пут-спред, возможно, будет иметь какую-то стоимость.

Давайте посмотрим на пример сигналов от 20 июня 2000:

РЕКОМЕНДУЕМЫЕ ПОЗИЦИИ

Выдержки из комментариев:

"В S&P 500…..кредитные спреды хорошо работали, и теперь предложены для новых сделок. Рынок торгуется в области, перспективной для получения премии от кредитных колл-спредов в июле, а на снижении можно будет добавить кредитные пут-спреды. Даже при том, что рынок находится в ожидании, что Fed может не сжать больше процентные ставки на встрече на следующей неделе, существенный подъем не ожидается (иначе кредитные колл-спреды не были бы здесь предложены). "

В это время, до погашения предлагаемых июльских опционов немного больше 4 недель, и опционы с обеих сторон достаточно далеко от рыночной цены. Поскольку рынок торговался в нормальных "колебаниях", идея состояла в том, чтобы продать кредитный колл-спред около более высокой части ожидаемого диапазона, а затем продать кредитный пут-спред на снижении рынка. Такая стратегия требует некоторого "искусства торговать", но она может дать трейдеру собрать большее количество премии.

Вот график сентябрьского фьючерса SP в это время (Июльские SP опционы - "последовательные опционы", которые погашаются ежемесячно и индексированы к квартальному фьючерсному контракту в сентябре).

Давайте рассмотрим пример выше , использующий и коллы, и путы.

Предложенные кредитные колл и пут спреды имеют "ширину" 1000 пунктов. Каждые 100 пунктов фьючерсов и опционов S&P составляют $ 250, каждый спред имеет максимальную потенциальную цену $ 2500 к погашению опциона. Если каждая сторона торговли составляет 200 пунктов или больше, как предложено, то общее количество премии опциона - 400 пунктов ($ 1000).

Так что полный риск на момент погашения опционов - максимальная цена спреда $ 2500, минус собранный кредит $ 1000 = максимальный риск $ 1500, плюс комиссии и платы.

В этом примере, даже при том, что награда меньше, чем риск, трейдера ждет более высокий процент выигранных сделок, чем проигранных.

Ключ здесь в том, что используются достаточно далекие от рынка кредитные спреды, "вероятность", что цена на момент погашения достигнет какой-либо стороны меньше, чем при использовании спредов ближе к рынку.

Установление плана риска кредитного спреда - переменная, которая должна решаться трейдером индивидуально, в зависимости от размера счета, приемлемости риска и рыночной перспективы. Некоторые трейдеры могут решить ограничить риск каким-то количеством убытка, в то время как другие примут "полный риск" в такой позиции, так как максимальный риск тоже имеет определенное количество.

Важно помнить о риске для любого кредитного спреда - даже при том, что сделка может претерпевать "спад", или показывать убыток перед погашением, только после истечения опциона эта потеря будет действительно реализована. Другими словами, не имеет значения, торгуется рынок внутри или вне страйков, используемых в кредитных спредах до экспирации, лишь бы он не был вовне, когда опционы погашаются.

Экстремальный пример того, как такие сделки могут оправляться от спада может быть найден в недавней торговле октябрьскими 2000 SP опционами, когда была предложена стратегия "двойного кредитного спреда". Со стороны путов использовался октябрьский 1410-1400 кредитный спред с премией 200 пунктов или больше. Хотя рынок уходил вниз приблизительно до 1325 и лишь за два дня перед погашением совершил сильный подъем, закрывшись в пятницу по 1411, по обоим опционам истек ничего не стоящим. Вы не смогли бы "потерять меньше". Некоторые трейдеры могли бы закрыть позицию при убытках согласно их индивидуальным планам риска, но в данном случае, те, кто продержались, собрали всю премию и с коллов, и с путов.

Еще один недавний пример двойного кредитного спреда по нашим сигналам.

Dual Credit Spreads: Вопросы и ответы

На каких рынках используется эта стратегия?

Рынок S&P500 - один из наших фаворитов для этой стратегии. Другие рынки, типа T-бондов и фьючерсов на некоторые валюты, могут использоваться время от времени, когда адекватна опционная премия.

Когда применяется эта стратегия?

Двойные кредитные спреды могут вводиться каждый месяц, приблизительно за 25-45 дней до погашения. Могут использоваться и более длинные периоды, но мы предпочитаем работать в пределах наиболее быстрого временного распада опциона.

Эта стратегия использует опционы или фьючерсные контракты?

Используются только опционы. Стратегия зависит от "временного распада" премии опциона.

Как определяются страйки опционов для этой стратегии?

Мы используем и технический, и фундаментальный анализ, чтобы установить уровни поддержки и сопротивления для рынка. Затем мы выбираем страйки опциона, которые были бы вне этих уровней. Мы просто пробуем установить, где рынок наименее вероятен, чем пытаться предсказать, где он будет двигаться.

Каков максимальный риск для этой стратегии?

Максимальный риск определен долларовым эквивалентом разницы между проданным и купленным страйком, минус полученный кредит, плюс комиссии и платы.

Каков максимальный потенциал прибыли для этой стратегии?

Максимальный потенциал прибыли - количество, собранное от проданных опционов, минус сумма, выплаченная за покупку опционов, минус комиссии и платы.

Как много моего времени потребуется для использования этой стратегии?

Это зависит от того, насколько внимательно Вы хотите следить за сделкой. Большинство трейдеров, работающих с нами, контактируют один или два раза в неделю. Стоп-лоссы и ордера взятия прибыли принимаются в то же время, как и входной ордер. Это позволяет Вам продолжать торговлю даже, когда Вы заняты или в отпуске. Нет необходимости весь день быть приклеенным к экрану с котировками.

Какой капитал требует эта стратегия?

Хотя маржевые требования большую часть времени не чрезмерны (приблизительно $ 2500 для позиции на SP500), мы думаем, что мудро иметь от 5К до 10К на позицию. Позиция может быть сделана даже с 3К.

Dual Credit Spreads: Резюме выгод

По нашему мнению, двойные кредитные спреды, когда делаются в систематической, последовательной, и дисциплинированной манере, могут принести трейдеру следующие выгоды:

-

Выгоды от положительного временного распада опциона.

-

Базироваться на математической вероятности лучше, чем предсказывать направление.

-

Потенциал прибыли лежит в широком диапазоне цен основного актива.

-

Могут быть построены, чтобы соответствовать бычьему, медвежьему или нейтральному рыночному ожиданию.

-

Имеют определенный и ограниченный риск в каждой сделке.

-

Позволяет участвовать в рынке S&P500 со скромным маржевым залогом.

Нажмите здесь для подписки на торговые сигналы

от авторов статьи (на английском

языке)

© OIOtradecenter.com

Оригинал

статьи (на английском)

Перевод 2000

г. Investo.ru

|

Книги для трейдеров

|